奉天电子拟科创板上市 背后令人迷惑的诉讼浮出水面

近期,上海奉天电子股份有限公司(下称“奉天电子”)提交了招股说明书,拟科创板上市,公开发行不超过3488万股,占发行后总股本的比例不低于25%。

IPO日报发现,奉天电子存在多起诉讼案件,其中有一起诉讼案件令人十分迷惑。

令人迷惑的诉讼

据了解,奉天电子主要从事汽车电子产品的研发、生产和销售,其产品主要围绕车载电器的安全、稳定、高效、节能来开发,主要包括车载电源产品(车载逆变器、车载DC-DC转换器、车载USB以及车载充电机等)和汽车热管理系统产品(高压水加热器、空调控制器等)两大类。

2018年-2020年(下称“报告期”),奉天电子存在4起诉讼案件,如与格朗尼克买卖合同纠纷、与科轩电子买卖合同纠纷、与杰慕林买卖合同纠纷、与宝沃汽车买卖合同纠纷及委托开发合同纠纷。

在上述诉讼案件中,有一起案件引起了IPO日报的格外关注,那就是奉天电子与杰慕林买卖合同纠纷。

关于这起纠纷,奉天电子在招股说明书中自述,其在报告期之前,杰慕林以市场正常价格向奉天电子供货,昝庆玲于2017年3月起担任奉天电子成本小组组长。2018年,经昝庆玲审批通过,奉天电子向杰慕林电子采购的若干型号的电容价格先后两次异常上涨,调价后奉天电子向杰慕林电子采购价格已显失公允。同时,奉天电子发现并查实上述违规情况后,辞退了相关人员并中止了相关货款的支付,并向公安机关报案。

2019年12月25日,昝庆玲涉嫌职务侵占案件已经在上海市公安局嘉定分局经侦支队刑事立案;2021年3月25日,昝庆玲配偶孙敏涉嫌销售假冒注册商标商品案件已经在上海市公安局嘉定分局经侦支队刑事立案。

同时,因奉天电子终止了杰慕林相关货款的支付,杰慕林于2019年3月将奉天电子诉至上海市嘉定区人民法院,诉请法院判令奉天电子向其支付相关货款及货款占用费。根据法院判令,奉天电子最终败诉并向杰慕林支付了相关款项553.83万元及利息。

但令人感到疑惑的是,天眼查显示的裁决信息与招股书不完全一致。

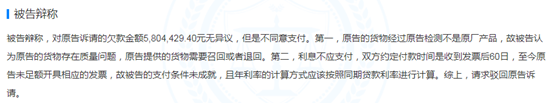

天眼查显示,在奉天电子与杰慕林买卖合同纠纷一审案件中,奉天电子作为被告,其主要的辩称是原告的货物经过原告检测不是原厂产品,故其认为原告的货物存在质量问题。而不是招股书所述的前员工涉嫌利用职务之便,侵害公司合法权益。

数据来源:天眼查

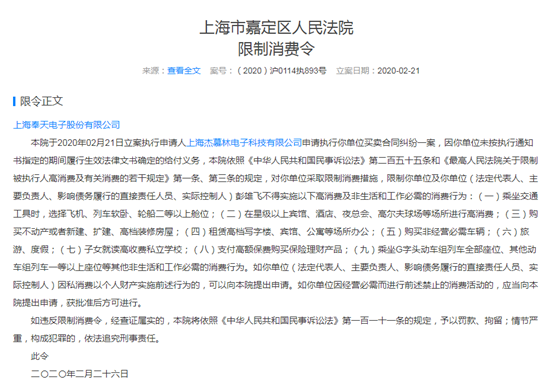

天眼查还显示,由于奉天电子与杰慕林买卖合同纠纷案件,奉天电子以及实控人彭雄飞还被上海市嘉定区人民法院出具了限制消费令。

数据来源:天眼查

此外,为向杰慕林追偿,奉天电子于2020年12月向上海市嘉定区人民法院提起诉讼,诉请法院判令杰慕林退还货款并支付违约金合计594.54万元。虽然诉讼请求未得到一审法院支持,但奉天电子已于2021年6月提起上诉,如二审法院审理过程中发现该案涉嫌经济犯罪的,一并请求二审法院将该案材料移送公安机关或检察机关。

那么,在奉天电子与杰慕林买卖合同纠纷的一审案件中,奉天电子是否辩解了前员工涉嫌利用职务之便,侵害公司合法权益?以及为何奉天电子及实控人会被限制消费令?

盈利质量较差,偿债能力弱于同行

财务数据方面,报告期内,奉天电子分别实现营业收入31087.4万元、37730.66万元、50449.95万元,净利润分别为1365.94万元、2525.87万元、6670.31万元。

虽然在上述时间段内奉天电子的业绩呈现持续上升的趋势,但其在经营上似乎没有赚钱现金。

招股说明书显示,报告期内,奉天电子经营活动产生的现金流量净额分别为-1694.52万元、-1742.95万元、2727.08万元。

可以看出,除了2020年,奉天电子其余时间段内均在经营上亏损现金,其报告期内在经营活动上合计亏损了近700万元现金。

对此,奉天电子表示,如果公司未来不能持续强化现金流管理,或者不能及时筹措到发展所需资金,将会面临经营性现金流波动甚至不足的风险,进而对公司经营造成不利影响。

除此之外,结合奉天电子同期经营活动产生的现金流量净额与净利润,可以计算出两者的比值分别为-1.24、0.69、0.41。

对此,一位注册会计师向IPO日报表示,经营活动产生的现金流量净额与净利润的比值大于1,证明企业能通过经营赚到现金。且上述比值越大,企业的盈利质量越好,反之越差。

IPO日报还注意到,奉天电子在短期偿债能力上弱于同行业可比公司平均值。

招股说明书显示,报告期内,奉天电子的流动比率分别为1.21、1.21、1.27,同行业可比公司平均值分别为2.09、2.58、2.3;速动比率分别为0.64、0.77、0.97,同行业可比公司平均值分别为1.58、1.91、1.72。

可以看出,报告期内,奉天电子无论是流动比率和速动比率均远低于同行业可比公司平均值。

除此之外,奉天电子的资产负债率还远高于同行业可比公司平均值。

报告期内,奉天电子的资产负债率分别为68.59%、67.65%、63.41%,同行业可比公司平均值分别为41.72%、38.08%、39.69%。

可以看出,在上述时间段内,奉天电子的资产负债率至少高于同行业可比公司平均值近24个百分点。

责任编辑:孙知兵

免责声明:本文仅代表作者个人观点,与地产传媒无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

如有问题,请联系我们!